D股票当前市价为25元/股,市场上有以该股票为标的资产的期权交易,有关资料如下:

(1)以D股票为标的资产的到期时间为半年的看涨期权和看跌期权的执行价格均为25.3元;

(2)根据D股票历史数据测算的连续复利报酬率的标准差为0.4;

(3)无风险年报价利率为4%;

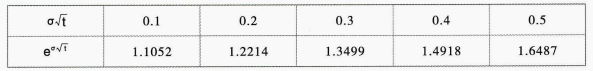

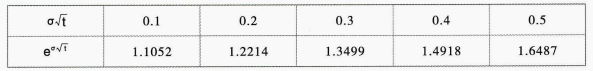

(4)1元的连续复利终值如下:

要求:

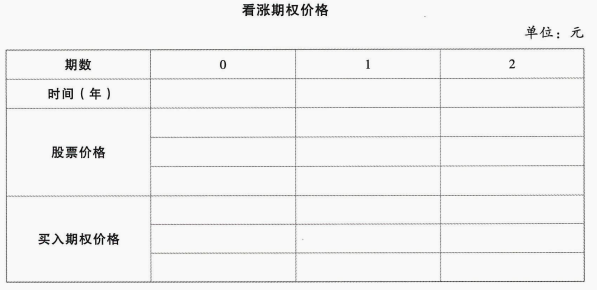

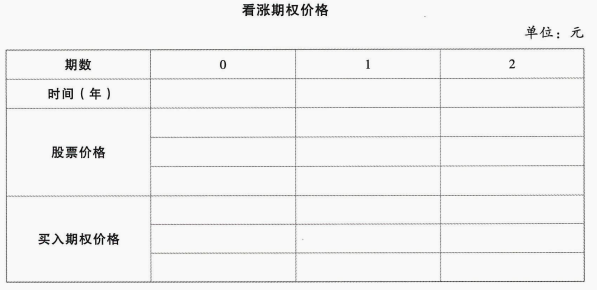

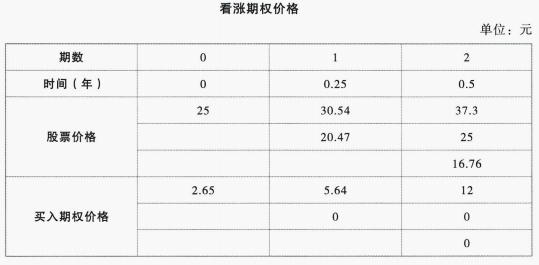

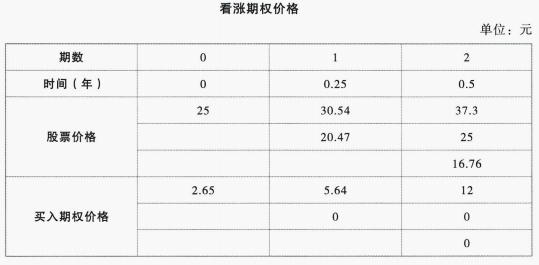

(1)若年报酬率的标准差不变,利用两期二叉树模型计算股价上行乘数与下行乘数(保留4位小数),并确定以该股票为标的资产的看涨期权的价格(计算结果填入下方表格中不用列出计算过程)。

(2)利用看涨期权-看跌期权平价定理确定看跌期权价格。

(3)投资者希望将净损益限定在有限区间内,应选择哪种投资组合?该投资组合应该如何构建?假设6个月后该股票价格上涨10%,该投资组合的净损益是多少?假设6个月后该股票价格下跌10%,该投资组合的净损益是多少?(注:计算组合净损益时,不考虑期权价格的货币时间价值)

(4)若投资者预期未来股价会有较大变化,但难以判断是上涨还是下跌,判断应采取哪种期权投资策略?计算确保该投资策略不亏损的股票价格区间;如果6个月后,标的股票价格实际上涨30%,计算该组合的净损益。(注:计算股票价格区间和组合净损益时,均不考虑期权价格的货币时间价值)

(1)以D股票为标的资产的到期时间为半年的看涨期权和看跌期权的执行价格均为25.3元;

(2)根据D股票历史数据测算的连续复利报酬率的标准差为0.4;

(3)无风险年报价利率为4%;

(4)1元的连续复利终值如下:

要求:

(1)若年报酬率的标准差不变,利用两期二叉树模型计算股价上行乘数与下行乘数(保留4位小数),并确定以该股票为标的资产的看涨期权的价格(计算结果填入下方表格中不用列出计算过程)。

(2)利用看涨期权-看跌期权平价定理确定看跌期权价格。

(3)投资者希望将净损益限定在有限区间内,应选择哪种投资组合?该投资组合应该如何构建?假设6个月后该股票价格上涨10%,该投资组合的净损益是多少?假设6个月后该股票价格下跌10%,该投资组合的净损益是多少?(注:计算组合净损益时,不考虑期权价格的货币时间价值)

(4)若投资者预期未来股价会有较大变化,但难以判断是上涨还是下跌,判断应采取哪种期权投资策略?计算确保该投资策略不亏损的股票价格区间;如果6个月后,标的股票价格实际上涨30%,计算该组合的净损益。(注:计算股票价格区间和组合净损益时,均不考虑期权价格的货币时间价值)

正确答案:

(1)

d=1/1.2214=0.8187

上行概率P=(1+4%/4-0.8187)/(1.2214-0.8187)=0.4750

下行概率=1-P=1-0.4750=0.5250

表中数据计算过程如下:

Su=25×1.2214=30.54(元)

Sd=25×0.8187=20.47(元)

Suu=30.54×1.2214=37.3(元)

Sud=20.47×1.2214=25(元)

Suu=20.47×0.8187=16.76(元)

Cuu=37.3-25.3=12(元)

Cu=(12×0.4750+0×0.5250)/(1+4%/4)=5.64(元)

C0=(5.64×0.4750+0×0.5250)/(1+4%/4)=2.65(元)

(2)看跌期权价格P=看涨期权价格-标的资产现行价格+执行价格现值=2.65-25+25.3/(1+4%/2)=2.45(元)

【提示】计算看跌期权价格时,求执行价格现值用2%作为折现率的原因:

第一问是利用两期二叉树模型计算看涨期权价格,每一小期是0.25年,每一小期的无风险利率是每季度的期利率1%;第二问利用平价定理计算看跌期权价格看的是期权的期限,跟两期二叉树没有关系,因为到期时间是半年,所以折现率是每半年的期利率2%:

(3)应该选择抛补性看涨期权,可将净损益限定在(-S0+C)到(X-S0+C)之间。

购买1股股票,同时出售1份以该股票为标的的看涨期权。

若股票价格上涨10%,到期日股价高于执行价格,该组合的净损益=X-S0+C=25.3-25+2.65=2.95(元)。

若股票价格下降10%,到期日股价低于执行价格,该组合的净损益= -S0+C=25×(1-10%)-25+2.65=0.15(元)。

-S0+C=25×(1-10%)-25+2.65=0.15(元)。

(4)应采用多头对敲策略。

股价-25.3≥(2.65+2.45),或25.3-股价≥(2.65+2.45)。

股价不低于30.4元,或股价不高于20.2元时,该投资策略不会发生亏损。

组合净损益=[25×(1+30%)-25.3]-(2.65+2.45)=2.1(元)。

d=1/1.2214=0.8187

上行概率P=(1+4%/4-0.8187)/(1.2214-0.8187)=0.4750

下行概率=1-P=1-0.4750=0.5250

表中数据计算过程如下:

Su=25×1.2214=30.54(元)

Sd=25×0.8187=20.47(元)

Suu=30.54×1.2214=37.3(元)

Sud=20.47×1.2214=25(元)

Suu=20.47×0.8187=16.76(元)

Cuu=37.3-25.3=12(元)

Cu=(12×0.4750+0×0.5250)/(1+4%/4)=5.64(元)

C0=(5.64×0.4750+0×0.5250)/(1+4%/4)=2.65(元)

(2)看跌期权价格P=看涨期权价格-标的资产现行价格+执行价格现值=2.65-25+25.3/(1+4%/2)=2.45(元)

【提示】计算看跌期权价格时,求执行价格现值用2%作为折现率的原因:

第一问是利用两期二叉树模型计算看涨期权价格,每一小期是0.25年,每一小期的无风险利率是每季度的期利率1%;第二问利用平价定理计算看跌期权价格看的是期权的期限,跟两期二叉树没有关系,因为到期时间是半年,所以折现率是每半年的期利率2%:

(3)应该选择抛补性看涨期权,可将净损益限定在(-S0+C)到(X-S0+C)之间。

购买1股股票,同时出售1份以该股票为标的的看涨期权。

若股票价格上涨10%,到期日股价高于执行价格,该组合的净损益=X-S0+C=25.3-25+2.65=2.95(元)。

若股票价格下降10%,到期日股价低于执行价格,该组合的净损益=

-S0+C=25×(1-10%)-25+2.65=0.15(元)。

-S0+C=25×(1-10%)-25+2.65=0.15(元)。(4)应采用多头对敲策略。

股价-25.3≥(2.65+2.45),或25.3-股价≥(2.65+2.45)。

股价不低于30.4元,或股价不高于20.2元时,该投资策略不会发生亏损。

组合净损益=[25×(1+30%)-25.3]-(2.65+2.45)=2.1(元)。