甲公司是一家医疗行业投资机构,拟对乙医院进行投资。乙医院是一家盈利性门诊医院,其营业收入为门诊收入,营业成本包括医生及护士薪酬、药品材料成本等。近年来乙医院发展态势良好,甲公司拟于2020年收购其100%股权。目前甲公司已完成该项目的可行性分析,拟采用实体现金流量折现法估计乙医院价值。相关资料如下:

(1)乙医院2018~2020年主要财务报表数据如下:

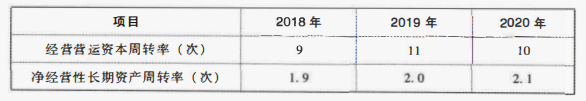

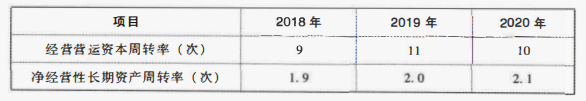

乙医院近三年的经营营运资本及净经营性长期资产周转率情况如下:

2020年12月31日,乙医院长期借款账面价值8000万元,合同年利率6%,每年末付息;无金融资产及其他金融负债。

(2)甲公司预测,乙医院2021~2022年门诊量将在2020年基础上每年增长6%,2023年以及以后年度门诊量保持2022年水平不变;2021~2022年单位门诊费将在2020年基础上每年增长5%,2023年及以后年度将按照3%稳定增长。营业成本及管理费用占营业收入的比例、经营营运资本周转率、净经营性长期资产周转率将保持2018~2020年算术平均水平不变号3]。所有现金流量均发生在年末。

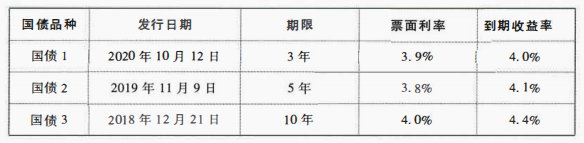

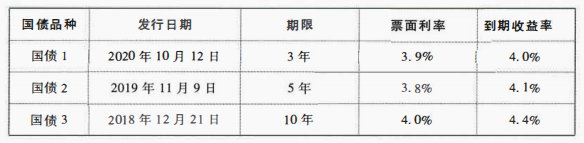

(3)2020年资本市场相关信息如下:

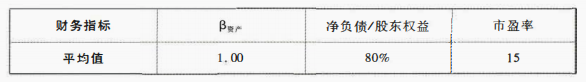

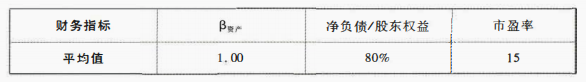

乙医院可比上市公司信息如下:

(4)假设长期借款市场利率等于合同利率。平均风险股票报酬率10.65%。企业所得税税率25%。

要求:

(1)假设以可比上市公司β资产的平均值作为乙医院的β资产,以可比上市公司资本结构的平均值作为乙医院的目标资本结构(净负债/股东权益),计算乙医院的股权资本成本、加权平均资本成本。

(2)预测2021年及以后年度乙医院净经营资产占营业收入的比例、税后经营净利率。

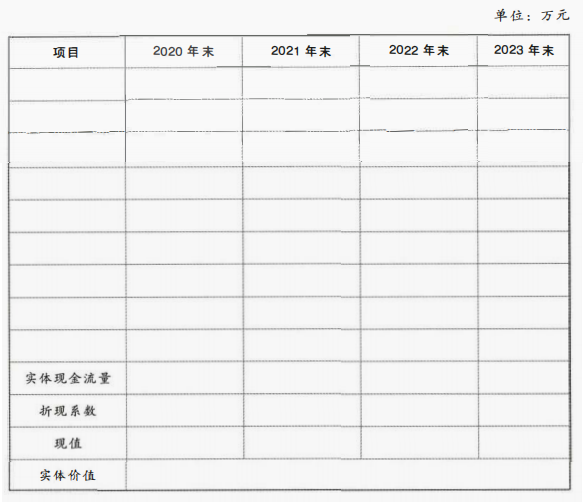

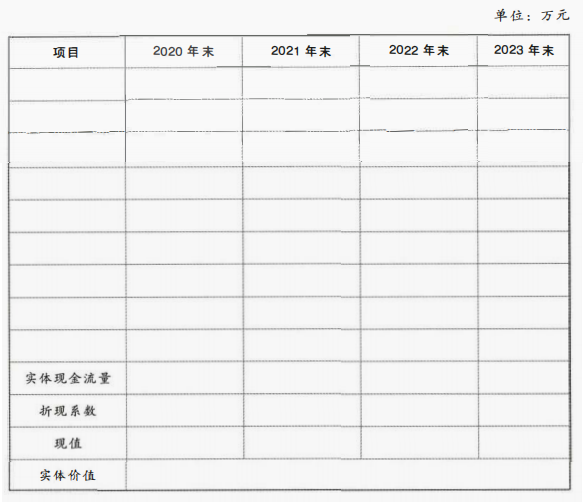

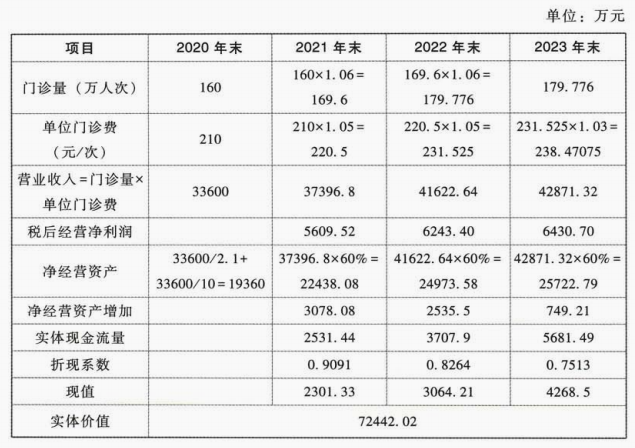

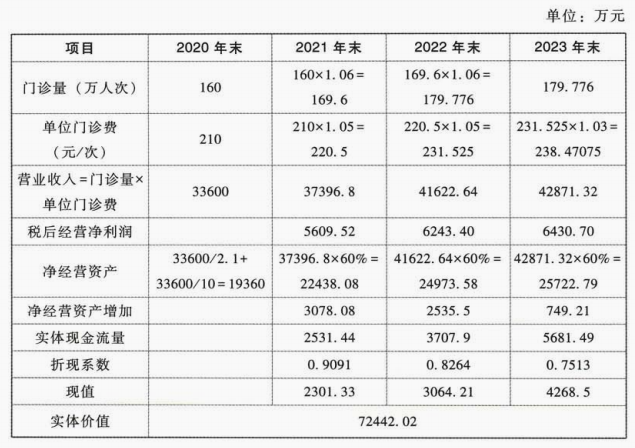

(3)基于上述结果,计算2021~2023年乙医院实体现金流量,并采用实体现金流量折现法,估计2020年末乙医院实体价值(计算过程和结果填入下方表格中)。

(4)假设乙医院净负债按2020年末账面价值计算,估计2020年末乙医院股权价值。

(5)采用市盈率法,计算2020年末乙医院股权价值。

(6)简要说明在企业价值评估中市盈率法与现金流量折现法的主要区别。

(1)乙医院2018~2020年主要财务报表数据如下:

乙医院近三年的经营营运资本及净经营性长期资产周转率情况如下:

2020年12月31日,乙医院长期借款账面价值8000万元,合同年利率6%,每年末付息;无金融资产及其他金融负债。

(2)甲公司预测,乙医院2021~2022年门诊量将在2020年基础上每年增长6%,2023年以及以后年度门诊量保持2022年水平不变;2021~2022年单位门诊费将在2020年基础上每年增长5%,2023年及以后年度将按照3%稳定增长。营业成本及管理费用占营业收入的比例、经营营运资本周转率、净经营性长期资产周转率将保持2018~2020年算术平均水平不变号3]。所有现金流量均发生在年末。

(3)2020年资本市场相关信息如下:

乙医院可比上市公司信息如下:

(4)假设长期借款市场利率等于合同利率。平均风险股票报酬率10.65%。企业所得税税率25%。

要求:

(1)假设以可比上市公司β资产的平均值作为乙医院的β资产,以可比上市公司资本结构的平均值作为乙医院的目标资本结构(净负债/股东权益),计算乙医院的股权资本成本、加权平均资本成本。

(2)预测2021年及以后年度乙医院净经营资产占营业收入的比例、税后经营净利率。

(3)基于上述结果,计算2021~2023年乙医院实体现金流量,并采用实体现金流量折现法,估计2020年末乙医院实体价值(计算过程和结果填入下方表格中)。

(4)假设乙医院净负债按2020年末账面价值计算,估计2020年末乙医院股权价值。

(5)采用市盈率法,计算2020年末乙医院股权价值。

(6)简要说明在企业价值评估中市盈率法与现金流量折现法的主要区别。

正确答案:

(1)令定义资产=权益+净负债×(1-所得税税率),则:定义资产×β资产=权益×β权益

代入已知数据,[100%+80%×(1-25%)]×1.00=100%×β权益

解得:β权益=1.6

最常见的做法是选用10年期的政府债券到期收益率作为无风险利率,所以无风险利率=4.4%。

乙医院的股权资本成本=4.4%+1.6×(10.65%-4.4%)=14.4%

加权平均资本成本=6%×(1-25%)×80%/(80%+100%)+14.4%×100%/(80%+100%)=10%

(2)经营营运资本周转率=(9+11+10)/3=10(次)

所以,经营营运资本占营业收入的比例=1/10

净经营性长期资产周转率=(1.9+2+2.1)/3=2(次)

所以,净经营性长期资产占营业收入的比例=1/2

净经营资产占营业收入的比例=1/10+1/2=60%

营业成本及管理费用占营业收入的比例=[(19000+2280)/26600+(21000+2700)/30000+(24000+3216)/33600]/3=80%

税后经营净利率=(1-80%)×(1-25%)=15%

(3)

实体价值=2301.33+3064.21+4268.5+5681.49×(1+3%)/(10%-3%)×0.7513=72442.02(万元)

或,实体价值=2301.33+3064.21+5681.49/(10%-3%)×0.8264=72439.59(万元)

(4)2020年末乙医院股权价值=72442.02-8000=64442.02(万元)

(5)2020年末乙医院股权价值=15×4428=66420(万元)

(6)市盈率法是利用可比公司估计目标公司的股权价值,计算的是相对价值;现金流量折现法是利用目标公司的数据估计目标公司的股权价值,计算的是内在价值。

代入已知数据,[100%+80%×(1-25%)]×1.00=100%×β权益

解得:β权益=1.6

最常见的做法是选用10年期的政府债券到期收益率作为无风险利率,所以无风险利率=4.4%。

乙医院的股权资本成本=4.4%+1.6×(10.65%-4.4%)=14.4%

加权平均资本成本=6%×(1-25%)×80%/(80%+100%)+14.4%×100%/(80%+100%)=10%

(2)经营营运资本周转率=(9+11+10)/3=10(次)

所以,经营营运资本占营业收入的比例=1/10

净经营性长期资产周转率=(1.9+2+2.1)/3=2(次)

所以,净经营性长期资产占营业收入的比例=1/2

净经营资产占营业收入的比例=1/10+1/2=60%

营业成本及管理费用占营业收入的比例=[(19000+2280)/26600+(21000+2700)/30000+(24000+3216)/33600]/3=80%

税后经营净利率=(1-80%)×(1-25%)=15%

(3)

实体价值=2301.33+3064.21+4268.5+5681.49×(1+3%)/(10%-3%)×0.7513=72442.02(万元)

或,实体价值=2301.33+3064.21+5681.49/(10%-3%)×0.8264=72439.59(万元)

(4)2020年末乙医院股权价值=72442.02-8000=64442.02(万元)

(5)2020年末乙医院股权价值=15×4428=66420(万元)

(6)市盈率法是利用可比公司估计目标公司的股权价值,计算的是相对价值;现金流量折现法是利用目标公司的数据估计目标公司的股权价值,计算的是内在价值。